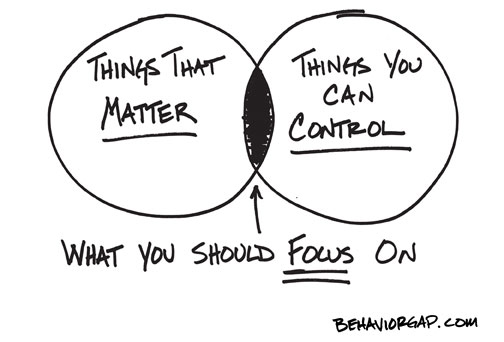

Hace semanas leí un excelente artículo de uno de mis blogs de referencia sobre inversiones, Abnormal Returns, en el cual se reflexionaba acerca de nuestra visión del futuro, los errores que cometemos cuando tratamos de enfocarnos en el largo plazo y las decisiones que adoptamos en consecuencia. Conocer tales mecanismos psicológicos puede ayudarnos a conseguir un proceder financiero consistente en el tiempo que nos asegure un aceptable margen de seguridad.

En el mismo artículo se citan dos lecturas que también recomiendo (en inglés): “El problema con el pensamiento a largo plazo” y “Evitar la estupidez es más fácil que conseguir la brillantez”. Las reflexiones incluidas en dichos textos son válidas tanto para las finanzas profesionales como las personales.

El problema con el largo plazo es que no vivimos en él. Son palabras de Daniel Kahneman, premio Nobel de economía en 2002 y uno de los psicólogos vivos que más admiro. Obtuvo su reconocimiento «por haber integrado los avances de la investigación psicológica en la ciencia económica, especialmente en lo que se refiere al juicio humano y a la adopción de decisiones bajo incertidumbre». Kahneman afirma que cuando elegimos no siempre lo hacemos objetivamente, y menos cara al futuro.

En efecto, tenemos una tendencia natural a pensar que las cosas cambian muy poco a pesar de nuestro amplio conocimiento del pasado. No obstante, si reflexionamos más serenamente, nos daremos cuenta que aquellos recursos físicos, económicos y psicológicos, deseos, metas, pensamientos, y circunstancias de nuestra juventud poco, o muy poco, tienen que ver con sus equivalentes actuales.

Como bien se apunta en uno de los artículos antes citados:

“El primer paso consiste en reconocer y aceptar que sean cuales sean tus metas hoy, desearás algo diferente en el futuro”.

Ser conscientes de esta realidad facilita simplificar nuestra estrategia financiera en años venideros.

Robert Seawright en ThinkAdvisor ofrece tres simples pero potentes consejos:

1. Seamos humildes.

En el caso de nuestras finanzas personales, esta recomendación cobra más fuerza si cabe.

No somos gestores de hedge funds, ni traders, ni brokers, sino personas con ingresos limitados que tratamos de ahorrar, sacar el mejor partido a nuestros ahorros y construir un digno patrimonio futuro.

No reinventemos la rueda ni nos creamos más listos que los mercados o que los profesionales que trabajan en ellos. Resulta muy tentador sucumbir al ruido mediático de los gurús financieros y acabar creyendo que dos y dos son cinco. La historia económica de la humanidad está llena de espejismos y debacles. No hay atajos. Como apuntábamos en “Las enseñanzas económicas de mis abuelos”, la seguridad financiera, salvo contadas excepciones, es algo que se consigue a largo plazo, nunca en dos días.

Mantengamos los pies en el suelo: nuestro dinero nos lo agradecerá.

2. Evitemos los errores.

En estrecha relación con el punto anterior, debemos ceñirnos a un guion establecido de buenas prácticas y persistir en ellas. En este blog llevamos escribiendo largo tiempo sobre ello. Por poner algunos ejemplos:

– No más deuda, por favor

– La esclavitud de los pequeños gastos

– ¿Invertir nuestros pequeños ahorros? Sí, pero con cuidado

– Pon en orden tus papeles financieros

– El cuidado de nuestros recibos

– Ahorra Más Allá de lo Evidente

– Consejos para hacer un uso responsable de las tarjetas de crédito

No estamos hablando de enormes esfuerzos, sino de comportamientos sensatos y metas alcanzables. A este respecto, resulta muy oportuna esta cita de Charles Munger:

“Es remarcable comprobar cuanta ventaja en el largo plazo han conseguido personas como nosotros tratando de no ser estúpidos de forma consistente, en lugar de intentar ser muy inteligentes”.

Para Munger, “hay que recordar lo obvio en lugar de abrazar lo esotérico”.

En resumen: seamos perseverantes en la prudencia.

3. Planifiquemos para lo peor aunque esperemos lo mejor.

Esta última recomendación compila, en cierto modo, las dos anteriores. Por mucho que creamos saber o muy preparados que nos consideremos, los acontecimientos en el largo plazo no suelen acabar ocurriendo como pensamos. Por consiguiente: ahorremos más de lo que hayamos calculado como necesario y diversifiquemos con sentido común.

El riesgo cero no existe y nunca podremos tener cubiertas todas las opciones. Seawright lo expresa de forma cristalina:

“La vida pasa. Actúa en consecuencia. Estás avisado”.

Hasta el próximo artículo.

Leave a Reply